Специалисты, вышедшие за лимиты самозанятости, могут сомневаться, стоит ли менять налоговый статус на новый — например, регистрировать ИП. Разбираемся, в каких случаях это действительно необходимо и что будет, если нарушить закон.

Как это устроено

.webp)

Деятельность самозанятых регулирует закон № 422-Ф3. Его приняли в 2019 году как эксперимент — в первую очередь, чтобы легализовать доходы фрилансеров. В нем есть размытые формулировки вроде «разрешено то, что не запрещено». Но есть и ряд четких предписаний: если работа самозанятого не попадает под них, то следует перейти в другой налоговый режим. Разбираемся, когда это необходимо.

Самозанятый работает на себя и платит налог на профессиональный доход (далее мы будем сокращенно называть его НПД). В законодательстве нет четко прописанного списка сфер или видов деятельности, в которых можно быть самозанятым, но чаще всего это бьюти-индустрия, IT и и digital, услуги по ремонту и мелкое производство. Самозанятый не отчитывается перед налоговой, а процентная ставка для него минимальна: 4% — если заказчик является физлицом, 6% — если юрлицом.

Предполагается, что самозанятый — это физлицо, но индивидуальный предприниматель тоже может быть плательщиком НПД: такой режим называется ИП на НПД. С одной стороны, совмещать статусы довольно удобно: как самозанятый вы не платите страховые взносы и не обязаны заводить онлайн-кассу, зато можете получать субсидии и открывать расчетный счет как ИП. При этом для вас по-прежнему действуют ограничения: вы не можете работать с бывшим работодателем в ближайшие 2 года, нанимать сотрудников и платить им зарплату, заниматься перепродажей товаров, а годовой доход не должен быть больше 2,4 миллионов рублей.

Итак, когда самозанятому нужно поменять статус?

Случай 1. Вы превысили годовой лимит доходов

.webp)

Лимит годового дохода отсчитывается с 1 января до 31 декабря. 1 января следующего года он обнуляется. Если выручка за год превысила 2,4 миллиона рублей, это требует перехода самозанятого в ИП или статуса физлица.

Возможные проблемы

Налоговая лишит вас статуса самозанятого. Это отобразится в приложении «Мой налог»: при попытке выдать очередной чек вы увидите соответствующее уведомление.

Решение

Если вы не планируете расширять бизнес и нанимать людей в штат, оптимальным вариантом будет зарегистрировать ИП на упрощенной системе налогообложения (УСН): в этом случае подоходный налог составит 6% при работе и с физлицами, и с юрлицами. А в ряде регионов России для ИП на УСН действуют пониженные ставки: от 1 до 6%.

Случай 2. Вы нанимаете сотрудников

.webp)

Бизнес растет, заказчиков становится все больше — и вы решаете делегировать часть задач. К примеру, будучи визажистом, заключаете договор с видеографом, чтобы он монтировал ролики для соцсетей, и с администратором, который будет вести запись.

Возможные проблемы

В этом случае больше нельзя быть самозанятым: если налоговая узнает о нарушении, вас снимут со льготного режима и задним числом начислят налоги.

Решение

Чтобы нанимать людей в штат, вам нужно зарегистрировать ИП, причем выбор налоговой системы будет зависеть от их количества:

- до 5 сотрудников — автоматизированная упрощенная система налогообложения (АУСН): 8% с доходов или 20% с разницы между доходами и расходами;

- до 15 сотрудников — патентная система налогообложения (ПСН): 6% с потенциального годового дохода;

- до 130 сотрудников — упрощенная система налогообложения (УСН): 6% с доходов или 15% с разницы между доходами и расходами;

- любое количество сотрудников — общая система налогообложения (ОСН): НДФЛ от 13%, НДС 20%.

#el-accent-start

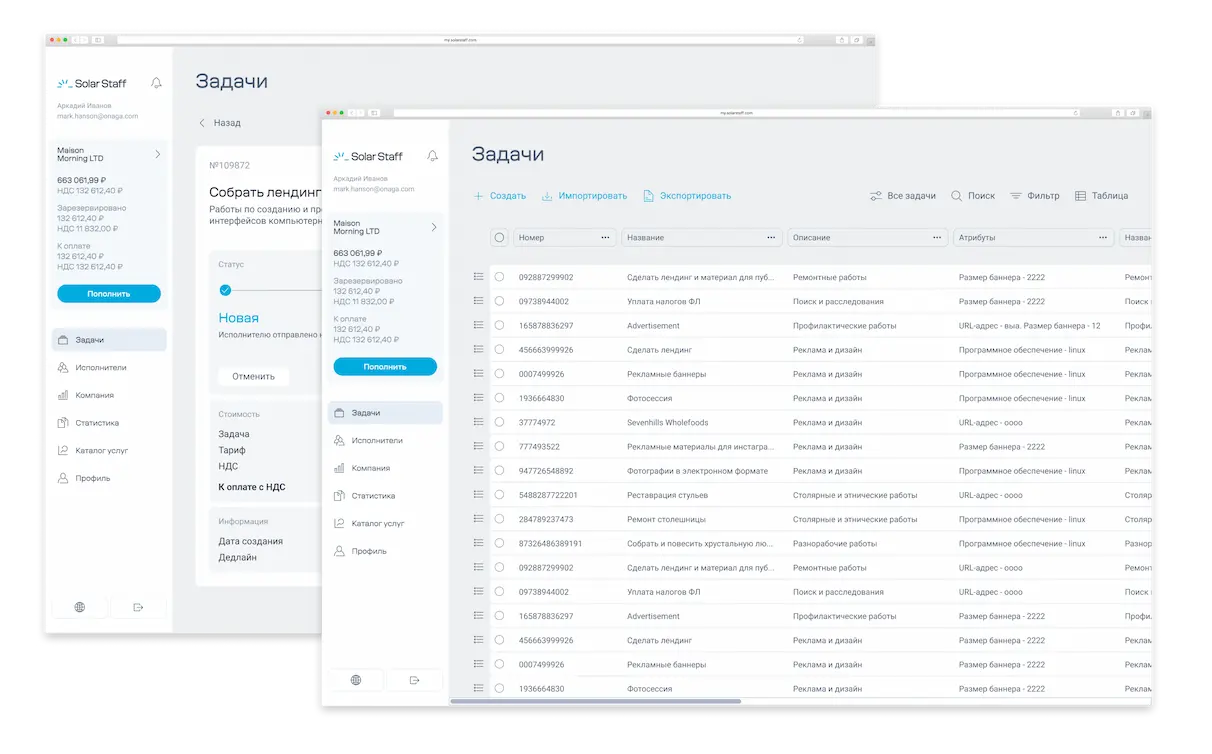

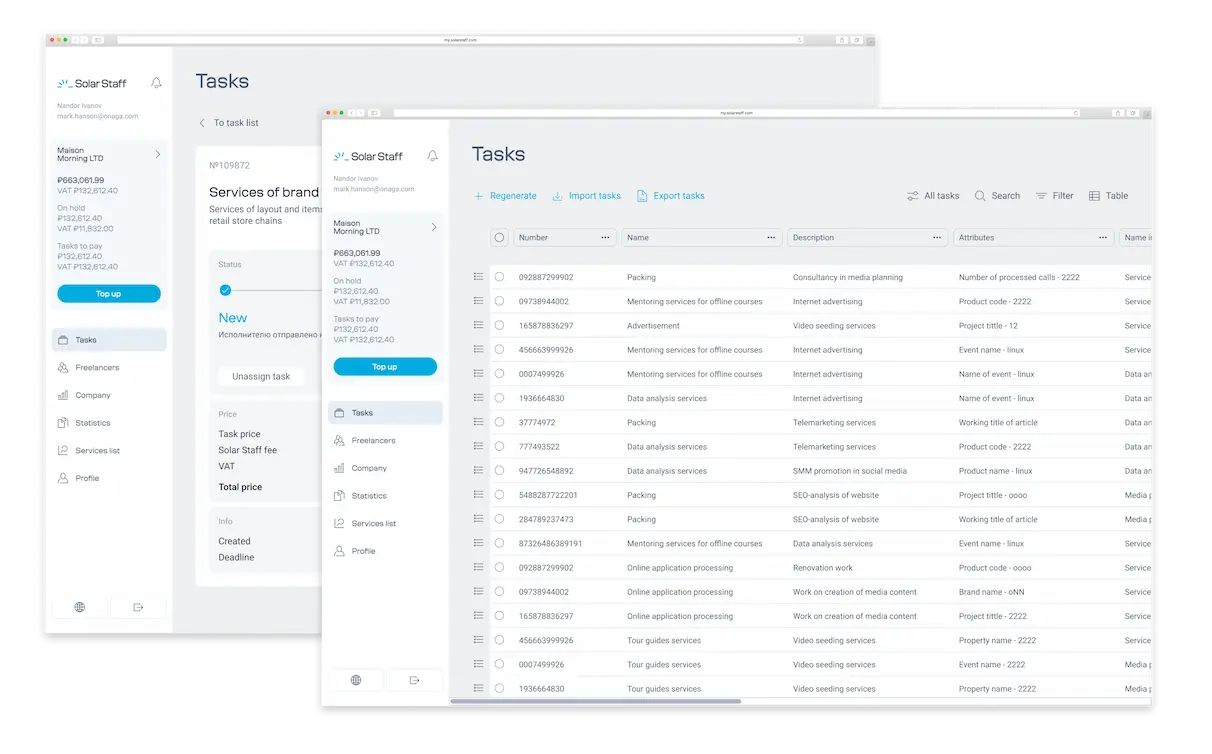

Почему ИП удобно работать с Solar Staff

- Акты, счета и договор формируются автоматически. У вас будет полный пакет документов для налоговой, банков и бухгалтерии.

- Можно проводить массовые выплаты фрилансерам: самозанятым, физлицам и ИП. Для сотрудничества будет достаточно одного договора.

- Помощь с отчетами и налогами. Solar Staff предоставляет налоговые консультации и помощь в подготовке документов.

- Дополнительные возможности для исполнителей. Сервис оказывает помощь в оформлении визы цифрового кочевника и профессиональную поддержку по всем вопросам.

#el-accent-end

Случай 3. Вы перепродаете товары

.webp)

В пп. 2 п. 2 ст. 4 того же закона 422-Ф3 сказано: самозанятый не может продавать товары, произведенные кем-то другим. Иными словами, если вы планируете закупать чехлы для iPhone на AliExpress и торговать ими в своем шоуруме — режим самозанятости вам не подойдет.

Возможные проблемы

Если налоговая обнаружит нарушение, готовьтесь платить налоги по общей системе налогообложения за весь квартал. Кроме того, есть ряд товаров, производство которых контролирует государство: за их продажу предусмотрена административная или уголовная ответственность. Сюда относятся подакцизные товары и предметы, подлежащие обязательной маркировке в системе «Честный знак»: алкоголь, лекарства, корм для животных, табачная продукция, лотерейные билеты, вещи из кожи и меха, БАДы и многое другое (этот список регулярно пополняется).

Решение

Как сказано в письме Минфина № 03-11-11/95715, самозанятые имеют право продавать изделия собственного производства. При этом формулировка «собственное производство» достаточно расплывчатая: вы можете, к примеру, приобрести партию футболок, напечатать на них принты и выставить на продажу. Если же хотите заняться перепродажей готовых вещей — регистрируйте ИП: такая деятельность трактуется законом как предпринимательство.

Случай 4. Вы оказываете постоянные услуги одному клиенту

.webp)

Плательщику НПД нельзя числиться в штате и оказывать той же компании услуги в качестве самозанятого. Например, если вы работаете SMM-специалистом в рекламном агентстве, а работодатель предлагает взять на себя еще и функции дизайнера, но оплачивать их по договору ГПХ — это нарушение закона. Правда, в этом случае проблемы будут не у вас, а у заказчика: фирму могут обвинить в уклонении от налогов.

Возможные проблемы

Если руководитель предлагает вам уволиться из штата, стать самозанятым и сотрудничать в новом формате, то после увольнения придется подождать два года: плательщик НПД не имеет права оказывать услуги бывшему работодателю в течение двух лет. Ответственность опять-таки ложится на владельца компании: трудовая инспекция может оштрафовать должностное лицо на сумму до 20 000 рублей, ИП — до 10 000 рублей, организацию — до 100 000 рублей.

Решение

Нужно выбрать, работаете ли вы по трудовому договору как физлицо, оказываете разовую услугу как самозанятый или выступаете в качестве подрядчика — в таком случае может понадобиться оформление ИП.

Случай 5. Ваша деятельность требует лицензии

.webp)

Есть целый ряд занятий, для которых нужна лицензия. Их список регулируется законом № 99-Ф3. Сюда относятся медицинская деятельность и производство лекарственных препаратов, образование, услуги частного детектива и охраны, техобслуживание медицинских изделий, ремонт оружия и многое другое.

Возможные проблемы

Плательщик НПД не имеет права получить на них лицензию, а предпринимательская деятельность без специального разрешения в этих сферах строго наказывается: нарушителя могут не только оштрафовать, но и конфисковать произведенную продукцию, и обязать приостановить деятельность на срок до трех месяцев.

Решение

Лицензию может получить только организация и ИП. Самозанятый может оказывать только те услуги, которые не подлежат лицензированию. Поэтому прежде, чем искать заказчиков, изучите перечень сфер, требующих лицензии — и убедитесь, что вы не нарушаете законодательство.

Что надо запомнить

Если к вам относится любая из описанных выше ситуаций, то стать ИП на НПД нельзя — вам следует полностью сменить налоговый режим.

Перейти из самозанятости в ИП легко:

- В приложении «Мой налог» нажмите кнопку «Сняться с учета НПД» (не забудьте предупредить об этом заказчиков!);

- Подайте заявление на регистрацию ИП через «Госуслуги», сайт ФНС, в любом МФЦ или другими способами;

- Когда получите уведомление о регистрации ИП, там же в течение 30 дней подайте заявление о переходе на другой налоговый режим (о том, как выбрать подходящий, писали в разделе «Случай 2»);

- Откройте расчетный счет, зарегистрируете онлайн-кассу и подключите эквайринг для оплаты картами.

Как показывает практика, весь процесс занимает не больше месяца. После этого вы сможете развивать и масштабировать бизнес, нанимать персонал и на равных сотрудничать с юрлицами.

Ответы на вопросы для исполнителей

Ответы на вопросы

Вдохновляйтесь лучшими практиками коллег по рынку и внедряйте в свою работу: в Telegram-канале Solar Staff мы делимся советами и реальными кейсами клиентов

Что еще почитать

Остались вопросы?

Оставьте заявку, и наши менеджеры расскажут о ценах и преимуществах Solar Staff, а также предоставят бесплатный демодоступ для юридического лица

Остались вопросы?

Мы с радостью вам ответим.

.webp)